说到投资,很多人都想到买房买基金,澳洲基金ETF很受投资者欢迎,因为收益稳定,通常不会大跌,且门槛低、交易费用低、资本利得税较低。在2020年因新冠疫情导致股价暴跌之后,随着澳洲经济进入全球复苏阶段,市场快速上涨。于是许多澳大利亚人开始涉足股票投资,并且收益颇丰,这就涉及到报税的问题。如果您是第一次投资股票或 ETF,一定要了解税务方面的知识。投资 ETF 看起来类似于投资个人股票,但税收规定却大不相同。

股息如何征税 #

公司现在向股东支付回报的常见方式是现金股息(cash dividend)。股息是从已经缴纳澳大利亚公司税的利润中支付的,目前为 30%(小公司为 26%)。因为如果股东对相同的利润再次征税将是不公平的,股东将获得公司为作为股息分配的利润支付的税款的rebate回扣。

这些股息被描述为“加税”(franked),并附有代表公司已经支付的税款的加税抵免franking credit,也称为归类抵免imputation credit。

获得股息的股东有权获得公司已缴纳的税款的抵免。如果股东的最高税率低于 30%(如果支付公司是小公司,则为 26%),根据现行规则,ATO 将退还差额。

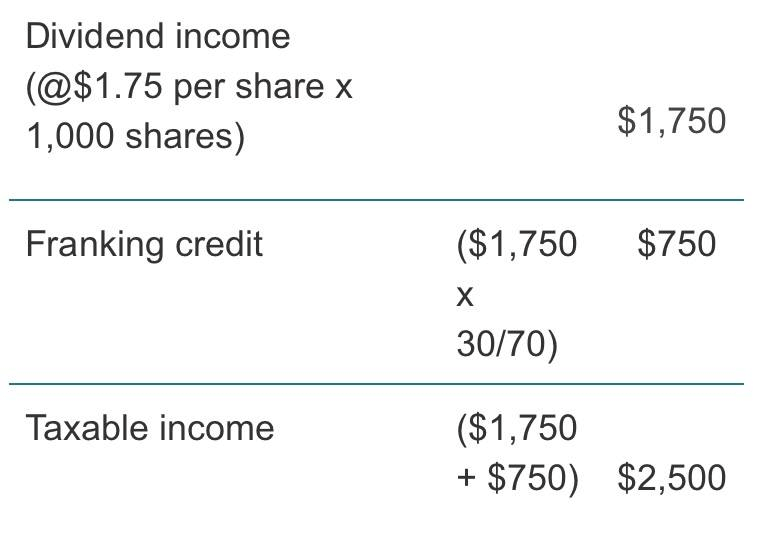

举例说明:

纳税人持有 ABC公司的 1,000 股股份。

ABC Pty Ltd 每股盈利 5 元。它对该利润支付 30% 的税,即每股 1.50 元,剩下每股 3.50 元。 ABC Pty Ltd 决定保留业务内 50% 的利润,并将剩余的 1.75 元作为全额免税股息支付给股东。股东以 30% 的抵免比例获得此抵免额,该抵免抵免金额并未实际收到,但必须在股东的纳税申报表中作为收入申报,然后可以将其作为退税申请退还。

因此,纳税人从 ABC Pty Ltd 获得 2,500 元的应税收入,即 1,750 元的股息收入和 750 元的印花税抵免,如下所示。

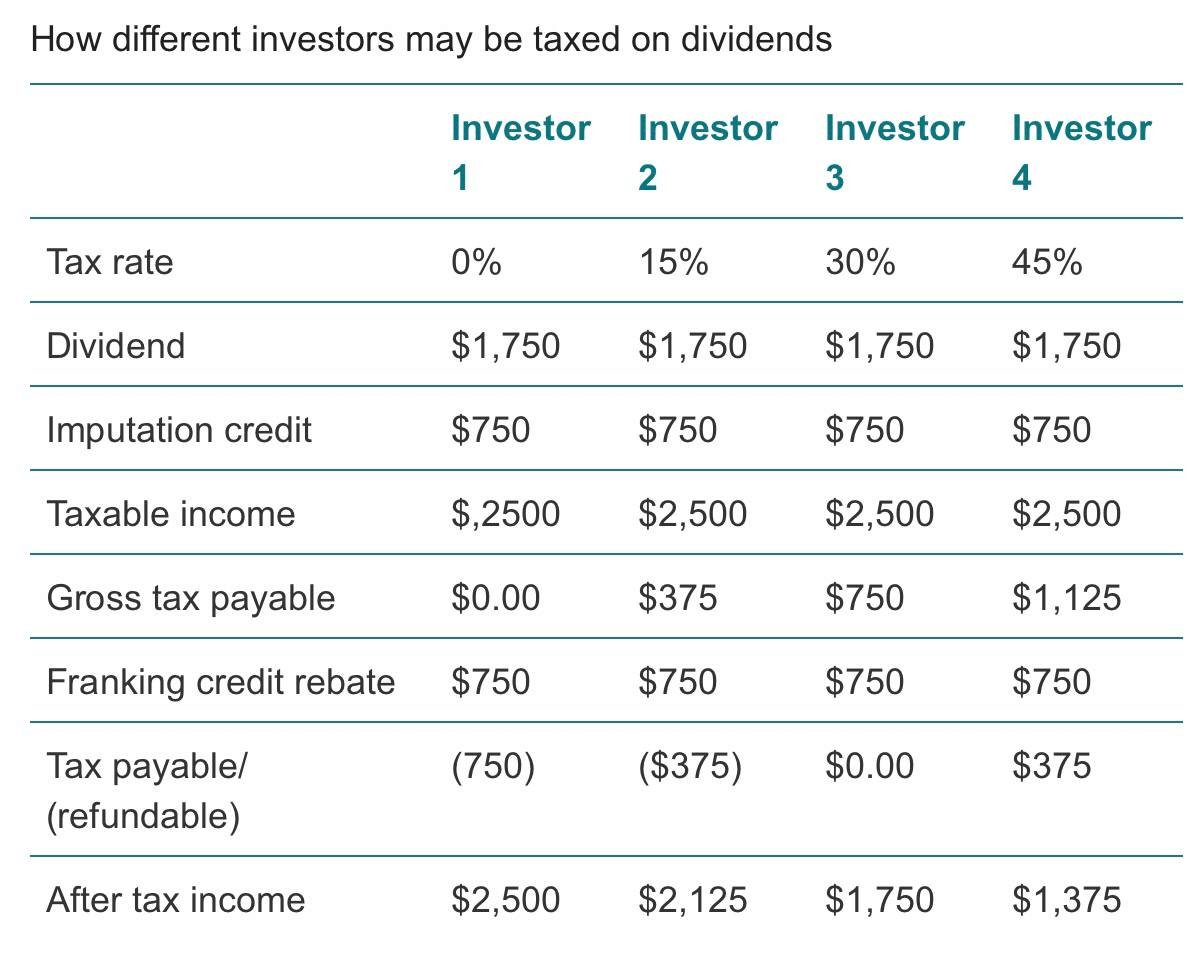

不同的投资者如何对股息征税 #

表格显示了不同税率对不同投资者可能意味着什么。投资者 1 和 2 都收到了与股息相关的税款退税。

投资者 1 可能是选择养老金阶段的超级基金,根本不需要纳税,并使用红利信用退税为养老金支付提供资金。或者,可能是除了这些股票的股息之外没有其他收入的群体,可能是退休人员。

投资者 2 可能是一个处于积累阶段的自我管理的超级基金,使用超额的印花税信用回扣来抵消 15% 的缴费税。

投资者 3 通常是“中等收入”个人,尽管已获得 1,750 元的收入,但无需支付任何额外税款。

投资者 4 将是一个较高收入者,他必须为 1,750 元的股息缴纳一些税款,但由于印花税抵免,他们已大大降低了该收入的税率。

当出售股票时会发生什么? #

当处置股票时,假设您是投资者而非交易者,您通常必须为任何利润缴纳资本利得税 (CGT)。在 1985 年 9 月 20 日之前获得的任何股份不受 CGT 的约束。

CGT 对自收购股份之日起的任何价值增加征税。

资本收益是这样计算的:

从销售收入中扣除成本基础。成本基础是您为股份支付的价格加上附带成本。

接下来,消除任何资本损失。

然后打折收益。个人有权享受 50% 的折扣。资产必须持有 12 个月或更长时间才能获得折扣。

由此产生的数字是您的净资本收益。这是按您的边际税率纳税的对象。

有时,资产的收益和成本基础不是实际支付和/或收到的,而是资产的市场价值。这通常是为了防止人们通过将资产以低价出售给亲戚或免费赠送来最大限度地减少税收。

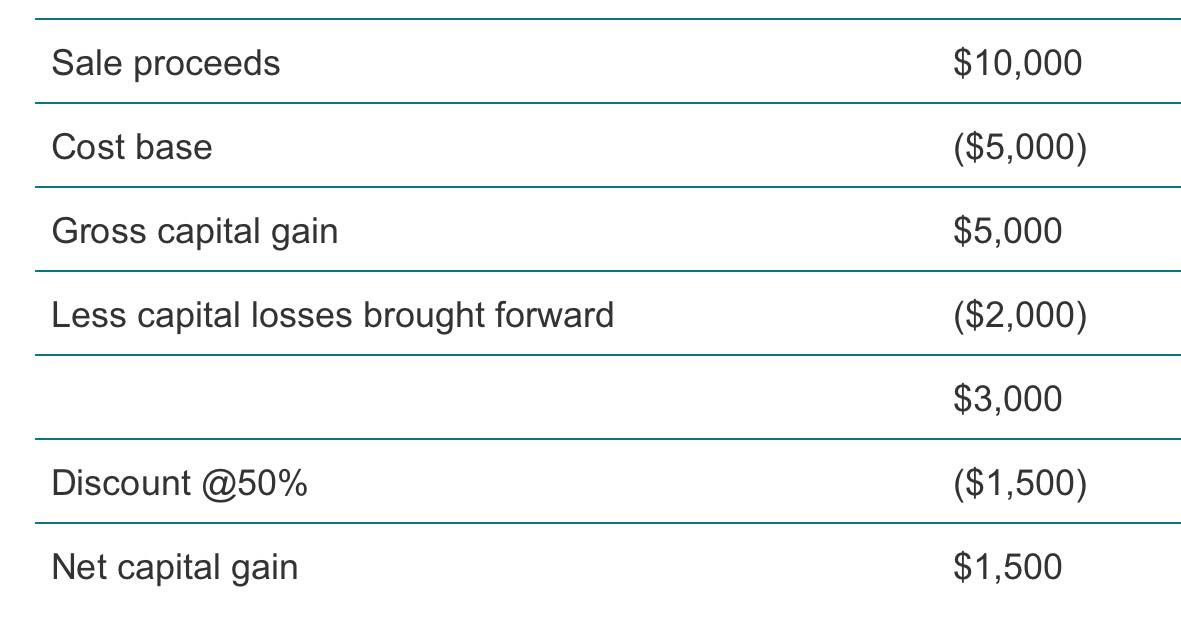

举例:

Karen于2021 年 3 月在公开市场上以 10,000 元的价格出售了部分股票。她于 2005 年 12 月以 5,000 元的价格购买了这些股份。她提出了 2,000 元的资本损失。她的收益计算如下:

销售收入 10,000 元,成本基础(5,000 元),总资本收益 5,000 元,减去结转的资本损失2,000 元为3,000 元。折扣 50% ,那么净资本收益 1,500 元。

如果销售收益低于成本基础,将遭受资本损失。这些损失可以抵消同年产生的资本收益,如果它们没有用完,可以无限期地结转,直到资本收益出现来吸收它们。资本损失只能抵消资本收益,不能抵消任何其他形式的收入。

如何将股票交易作为一项商业活动 #

经常买卖股票的人是投资者还是交易者呢?因出售股票而获得的任何利润或损失将按照CGT 的规定缴纳。现在,无论投资者如何看待自己,买卖股票的人都被澳大利亚税务局 (ATO) 视为投资者。股票交易员是纯粹为了短期利润而买卖股票的人。适合交易者的特价包括:

- 大量交易;

- 明确的盈利意图;

- 您在类似商业的大陆上开展活动(例如,大量资本投资、完善的商业计划、广泛的研究以及妥善维护的账簿和记录);

- 作为企业的一部分买卖股票的人会将这些股票视为交易股票,其收益或损失将被视为普通收入而不是资本收益。交易者的主要税收优势是损失可能会被抵消抵扣其他收入(受某些反避税条款的约束)。

应该保留哪些交易记录? #

需要保留记录以证实交易活动。在实践中,这意味着您需要保留:

- 您的收购和处置声明acquisition and disposal statements(您的“购买”和“出售”合同)。自您处置股份之日起,将这些记录保存五年;

- 您的股息报表dividend statements。将这些记录从 10 月 31 日起保留五年,如果您稍后提交,则从您提交纳税申报表之日起保留五年。通常,支付公司会自动将股息信息直接提供给 ATO,因此您可能会看到它已预先填写在您的纳税申报表中。不要假设这些信息是正确的,很可能会犯错误,因此请务必将预先填写的信息与您自己的源文档交叉引用;

- 费用发票和/或收据Invoices and/or receipts。

ETF如何征税? #

简而言之,交易所交易基金 (ETF) 是一个股票“篮子”,汇总为一种证券。对于希望分散投资多种不同股票,但又没有时间或不愿单独管理每笔股票购买的人来说,投资 ETF 可能是分散风险并获得基金经理推荐的出色的股票的便捷方式。然而,虽然投资 ETF 可能看起来类似于投资个人股票,但税收影响却大不相同。

基本上,ETF 采用信托的形式,ETF 支付的回报被视为信托的分配。但是,该回报将包含许多不同的组成部分,例如股息、印花税抵免、利息、外国收入和资本收益。然后,需要将这些单独的元素中的每一个分开并输入到您的纳税申报表上的正确框中。写错的可能性是相当大的。

幸运的是,大多数 ETF 提供商都会向投资者提供年终税务报表Annual Tax Statement,该报表按各种元素分解总分配,并且通常包含有关在您的纳税申报表上填写的特定框的说明。正规基金每年6.30结束会提供给投资人,如果你没有收到,记得要主动获取。确保您注意(并保留)您的年度纳税申报表,因为没有它,几乎不可能准确地完成纳税申报表。一年下来所有收益性质、收益金额、已纳税金额都在这张表上,能否免税、是否有可能退税都由这张表决定了。

处理股票和 ETF 的税收影响可能非常复杂。许多投资者使用税务代理来确保他们的回报准确完成,并且在您的投资旅程的所有阶段(从最初的投资到出售您的投资组合)接受税务建议是有意义的。

不同的居民状态纳税方式也不同 #

澳洲ETF基金投资收益类型多种多样,得到的分红可能是4、5种收入类别,正确申报,保障只交该交的税。

不同的税务居民状态Tax residency的纳税方式也不同。

税务居民状态包括:

- 税务居民,澳洲PR、公民;

- 临时税务居民,如在澳洲的留学生、工签、外派人员;

- 非税务居民,如海外人士,定居海外的澳州PR和澳州公民。

常见的几种收益包括:

- 资本利得税Capital Gain,常见于投资房产的基金;

税务居民:TAP和NTAP均需要缴税。

临时税务居民:TAP需要缴税,NTAP不需要缴税。

非税务居民:TAP需要缴税,NTAP不需要缴税。 - 海外收入 Foreign Income,常见于澳洲基金,投资海外资产或海外基金;

税务居民:需要缴税,多不退,少要补。

临时税务居民:不需要缴税。

非税务居民:不需要缴税。 - 利息以及股利 Interest and Dividend,常见于投资高股利公司的基金。

税务居民:需要缴税,年收入低于45,000澳币,股利抵免Franking Credit可全部或部分退回。

临时税务居民:需要缴税,年收入低于45,000澳币,股利抵免Franking Credit可全部或部分退回。

非税务居民:利息需要交10%税金,税前股利分红Unfranked Dividend缴纳30%或15%的税金和税后股利分红,Franked Dividend免税。